随着10月30日最后四家银行的财报出炉,今年21家在A股上市的银行三季报正式收官。引人注目的亮点颇多,既能看到下半年刚刚上市的五家银行“新兵”颇具爆发力的增长数据,也能看到发展平稳的银行“老兵”对不良攀升势头的控制表现。整体来看,各家银行在资产规模、净利润增速和不良率等方面各有亮点,但也有一些指标出现了滑坡。

上市银行净利10707.86亿元

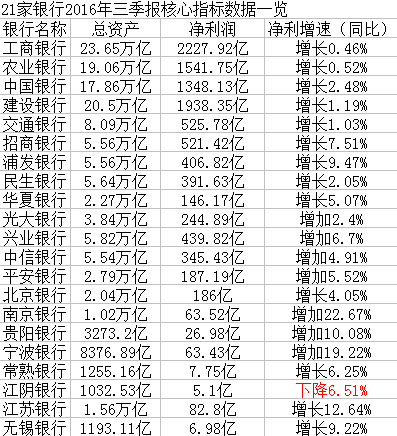

净利润增速持续放缓是上市银行近年来不得不面对的局面,这一趋势能否在三季报被打破,投资者自然十分关心。北京商报记者统计后得出,今年前三季度,21家上市银行归属于母公司股东净利润为10707.86亿元,按照365天算,日均利润为29.336亿元,盈利能力依旧惊人。

从净利润规模来看,五大行仍然居于霸主地位。三季报显示,工行前三季度归属于母公司股东净利润为2227.92亿元,比上年同期增加0.46%。建行、农行和中行分别以1938.35亿元、1541.75亿元和1515.58亿元位列二、三、四位,交行以525.78亿元位居末位。增速方面,中行以2.48%的净利润增速领跑,其余四家银行的净利润增速均在1%左右,建行、交行、农行、工行的净利润增速分别为1.19%、1.03%、0.52%以及0.46%。

净利润规模方面,股份制银行处于第二梯队,其中,招行仍是最赚钱银行。前三季度,招行、兴业、民生、浦发和中信银行净利润分别为521.42亿元、439.82亿元、391.63亿元、406.82万亿元和345.43万亿元,同比增幅分别为7.51%、6.70%、2.05%、9.47%和4.91%。

而城商行的净利润规模虽小,但其两位数的增速领跑上市银行。从规模来看,截至三季度末,南京银行、宁波银行、贵阳银行的净利润均保持两位数增长,分比为22.67%、19.22%、10.08%。

值得关注的是,在上市银行净利润增速普遍上升的同时,今年刚刚上市的江阴农商行净利润增速出现下滑,下降幅度达6.51%。

对于银行第三季度的盈利情况,平安证券认为,三季度规模增速和息差的持续下行对银行的营收同比增速仍将造成较大压力,而资产质量压力小幅改善带动信贷成本增幅减弱使得拨备对利润的负面影响边际改善,对净利润增速的下行起到减缓作用。

不良攀升减缓拨备靠近红线

对于银行目前普遍较为“头疼”的资产质量问题,各行都不约而同地加大了风控和核销力度。例如建行在三季度末不良贷款余额1797.27亿元,不良贷款率为1.56%,较上年末下降0.02个百分点;民生银行也强化了资产质量和风险管理,加大不良资产清收处置力度,截至期末,民生银行不良贷款率为1.57%,比上年末下降0.03个百分点;光大银行的不良率比去年末下降了0.1个百分点。此外,农行、贵阳、平安等行的不良贷款率都与过去一段时期保持持平。

有的银行虽然不良率出现了攀升,但幅度已经明显放缓。例如交行,截至报告期末,该行减值贷款余额为人民币613.74亿元,较年初增加人民币51.68亿元,同比少增46.90亿元;减值贷款率为1.53%,较年初微升0.02个百分点。“资本质量基本稳定”是出现在许多银行报告中的一句话。

不过,三季报显示,工行、建行拨备覆盖率跌破150%的监管红线。其中,工行拨备覆盖率为136.14%,建行拨备覆盖率较上年末下降2.21个百分点,跌至148.78%。其余三家银行的拨备覆盖率也并不乐观,交行的拨备覆盖率刚过监管红线,拨备覆盖率150.31%;中行不良贷款拨备覆盖率155.83%;农行拨备覆盖率为172.73%。

民生和中信银行已经临近监管红线,分别为154.40%和154.94%。相对来说,兴业银行的压力较小,拨备覆盖率为224.68%。对此,北京大学经济学院金融系副主任吕随启表示,拨备率没有达到监管要求,意味着银行经营情况不佳。

股份行资产规模座次再洗牌

以资产计,国有大行中,有两家银行突破了整数大关,一家是资产总额突破20万亿的建行,另一家是资产总额超过8万亿元的交行,两家银行的资产总额分别为20.5万亿元和8.01万亿元。而国有大行中的“排头兵”依然是工行,资产总额为23.65万亿元。

按照资产规模来统计,股份制银行的座次则被再次洗牌。截至今年前三季度,兴业银行依然以5.82万亿的规模蝉联股份制银行冠军。第二名是“黑马”民生银行。截至今年三季度末,民生银行资产总规模达5.64万亿元,比上年末增加1.12万亿元,增幅24.68%。值得一提的是,在6月末时,民生银行资产规模已逼近招商银行,彼时两者相差仅为2800亿元。招商银行截至今年三季度末的资产规模为5.56万亿元,与浦发银行几乎并列为股份制银行的“老三”。

而今年新上市的江苏银行、贵阳银行、无锡银行、江阴银行、常熟银行首次加入三季报披露大军,也成为今年上市银行业绩报告的一大亮点。相比国有大行和股份行,这些城商行或农商行的资产规模就颇为“袖珍”。数据显示,截至今年第三季度末,这五家银行的资产总额分别为1.56万亿元、3273.2亿元、1193.11亿元、1032.53亿元和1255.16亿元。不过与此同时,这些“新生代”银行的爆发力较为强劲,资产规模增速较快,江苏银行、贵阳银行、江阴银行和常熟银行的增速分别达到21.13%、37.42%、14.12%和15.68%,无锡银行略慢一些,为3.31%。

优化结构的未来之路

在2015年,经济增速放缓、产业结构调整、存款利率上限放宽、存贷比监管取消等多重因素叠加,导致银行利润增速放缓,资产质量压力持续,资产负债稳步增长。此前,就曾有业内人士预计,2016年乃至未来更长一段时间,银行仍将面临较大经营压力。净利润出现滑坡的江阴银行在其三季报中就坦言,整体宏观经济形势不佳,企业经营环境变差。

普华永道中国金融服务部主管合伙人梁国威也表示,从趋势上看,中国银行业的盈利增长持续面临压力,大中型银行个位数增长成为常态,除个别大型商业银行和股份制商业银行外,只有城商行仍能普遍维持两位数增幅。上市银行需酝酿新的增长动力。

对于刚刚上市的五家银行,有分析人士指出,由于新上市银行发行股票募集资金产生效益需要一定的时间,总股本的增加将导致发行当年每股收益受股本摊薄影响,相对于上年度每股收益呈下降趋势公司每股收益或将面临下降的情况。

但整体来看,银行经营风险相对可控,且利好的是,银行负债业务更趋主动性和多元化,资产业务更注重结构调整和策略创新。例如平安银行三季报显示,年内资产配置策略上,增长的主要驱动项已从债券投资逐步转向贷款;且除了加大核销和清收力度,为适应市场环境变化,平安银行也着重地在优质客户和优质项目上加大了贷款投放力度。

宁波银行的三季报显示,手续费收入方面,公司前三季度同比增61.4%,继续保持强劲,投行、托管、信用卡等业务盈利能力不断提升,收入分布更加多元。业内人士认为,银行需要全力推进业务经营转型,不断优化内部管理机制,从而更好地适应新常态,有效支持实体经济发展。

北京商报记者 崔启斌 刘双霞 程维妙